‘सहज मिळणाऱ्या पैशाचा’ मोह

सकाळचा चहा घेताना मोबाईलवर एक एसएमएस येतो—“Congratulations! You are eligible for a pre-approved Personal Loan of ₹5 Lakhs.” दुपारी ऑफिसमध्ये बसताना बँकेचा कॉल येतो – “सर, तुमच्या क्रेडिट कार्डवर आम्ही जंबो कर्ज ऑफर करत आहोत, नो पेपरवर्क!”

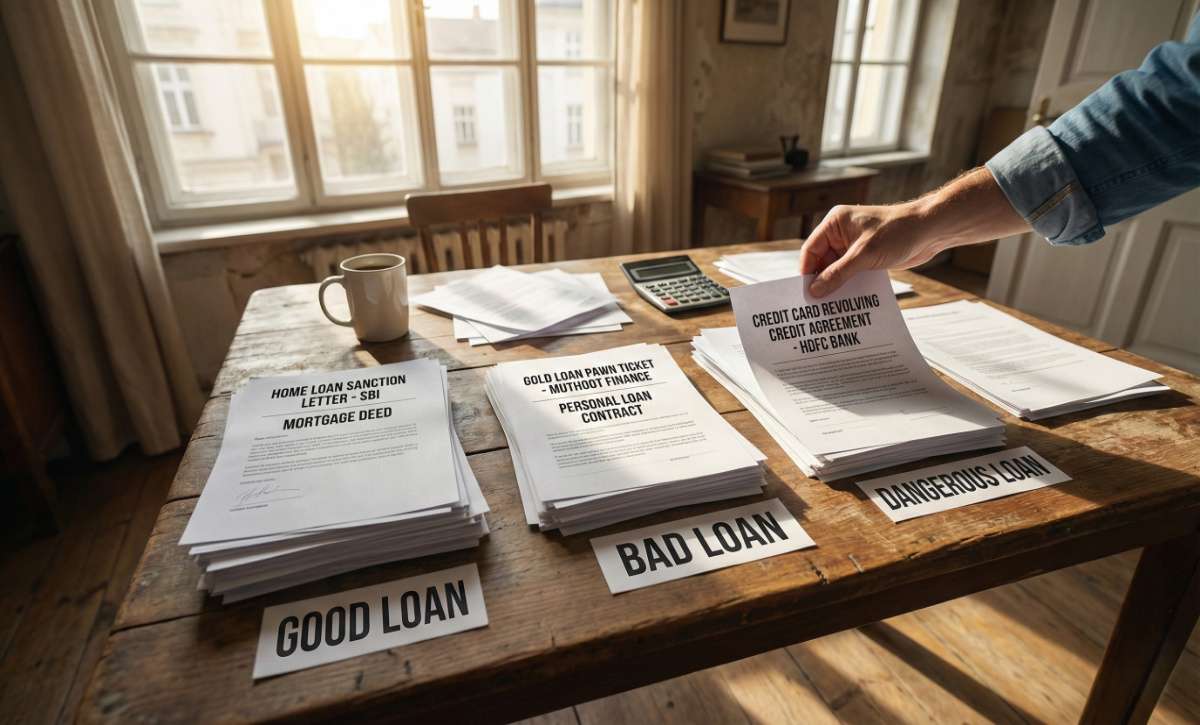

आज प्रत्येक भारतीयासाठी हे दैनंदिन दृश्य झाले आहे. पैसे मिळवणे पूर्वीसारखे कठीण नाही, पण कोणते कर्ज आपण घेत आहोत आणि त्या कर्जाची खरी किंमत काय आहे, हे समजून घेणे अधिक महत्त्वाचे झाले आहे. अनेकांना वाटते की ₹१ लाख क्रेडिट कार्डवर घेणे आणि ₹१ लाख गोल्ड लोनवर घेणे समानच आहे—पण आर्थिक वास्तव पूर्णपणे वेगळे आहे.

या लेखात मी, ईश्वर बुलबुले, बँकांच्या आकर्षक जाहिराती बाजूला ठेवून कर्जाची खरी PaisaForever रँकिंग सांगणार आहे. आपण प्रत्येक कर्ज फक्त व्याजदरावर नाही तर ते तुमची संपत्ती वाढवते की कमी करते, या आधारावर मोजणार आहोत.

चला तर मग पाहूया—कोणते कर्ज तुम्हाला पुढे नेते आणि कोणते कर्ज तुमची आर्थिक दिशा बदलून टाकते.

संपत्ती नष्ट करणारे कर्ज: विना-तारण कर्ज

बँका तुम्हाला ही कर्जे सर्वात जास्त विकण्याचा प्रयत्न करतात, कारण यात त्यांचा नफा सर्वाधिक असतो. पण तुमच्यासाठी? हा एक सापळा ठरू शकतो.

१. क्रेडिट कार्ड: आर्थिक आत्महत्या जर तुम्ही क्रेडिट कार्डचा वापर फक्त पेमेंट करण्यासाठी करत असाल आणि ड्यू डेटच्या आधी पूर्ण बिल भरत असाल, तर उत्तम! पण जर तुम्ही कार्डवर पैसे ‘उसने’ घेण्याचा विचार करत असाल, तर थांबा.

- चक्रवाढ व्याजाचा सापळा: क्रेडिट कार्डवर वर्षाला ३६% ते ४२% व्याजदर असतो. हे पर्सनल लोनच्या दुप्पट आणि होम लोनच्या चौपटीपेक्षा जास्त आहे.

- ‘मिनिमम ड्यू’ चे गणित: बँका तुम्हाला फसवण्यासाठी “फक्त ५% मिनिमम ड्यू भरा” असे सांगतात. पण उरलेल्या रकमेवर ते ३-४% महिना (म्हणजेच ४०%+ वार्षिक) व्याज लावतात. जर तुम्ही ₹५०,००० च्या बिलावर फक्त मिनिमम ड्यू भरत राहिलात, तर ते कर्ज फिटायला तुम्हाला अनेक वर्षे लागतील आणि तुम्ही मुद्दलापेक्षा दुप्पट व्याज भराल.

- माझा सल्ला: क्रेडिट कार्ड हे ‘पेमेंट टूल’ आहे, ‘कर्जाचे साधन’ नाही.

२. पर्सनल लोन: आळशीपणाचा दंड (Personal Loan – The Convenience Tax) जेव्हा आपल्याकडे संपत्ती (सोने, मुदत ठेवी, शेअर्स) नसते, किंवा जेव्हा आपण त्याचा वापर करायला कंटाळा करतो, तेव्हा आपण पर्सनल लोन घेतो.

- सोयीची किंमत (Cost of Convenience): बँक तुम्हाला काहीही तारण न घेता पैसे देते, म्हणून ते तुमच्याकडून ‘रिस्क प्रीमियम’ वसूल करतात. याचा व्याजदर साधारणपणे ११% ते १६% च्या घरात असतो.

- छुपे चार्जेस (Hidden Costs): फक्त व्याजदर बघू नका. प्रोसेसिंग फी (२% पर्यंत) आणि सर्वात घातक म्हणजे ‘फोरक्लोजर चार्जेस’ (Foreclosure Charges) बघा. जर तुमच्याकडे ६ महिन्यांनी पैसे आले आणि तुम्हाला कर्ज फेडायचे असेल, तर बँका तुम्हाला ४-५% दंड लावतात. म्हणजेच, तुम्हाला कर्ज लवकर फेडू दिले जात नाही.

- कधी घ्यावे?: फक्त तेव्हाच, जेव्हा तुमच्याकडे तारण ठेवायला काहीही नाही आणि गरज अतिशय तातडीची (मेडिकल इमर्जन्सी) आहे. लग्नासाठी किंवा फिरायला जाण्यासाठी पर्सनल लोन घेणे म्हणजे स्वतःच्या पायावर कुऱ्हाड मारून घेण्यासारखे आहे.

सन्मान वाचवणारी कर्जे: सुरक्षित कर्ज

जेव्हा अडचणी येतात, तेव्हा आपण अनेकदा भावनिक होतो. पण एक गुंतवणूकदार म्हणून मी तुम्हाला सांगतो—संकटात भावनांचा नाही, तर गणिताचा आधार घ्या. ही कर्जे तुमची संपत्ती वाचवतात.

१. गोल्ड लोन: संकटात धावून येणारा मित्र आपल्या भारतीय संस्कृतीत “घरातील सोने” गहाण ठेवणे कमीपणाचे मानले जाते. पण ७० ग्रॅम सोने गहाण ठेवून ९% दराने कर्ज घेणे हे १४% दराने पर्सनल लोन घेऊन बँकेचे गुलाम होण्यापेक्षा कितीतरी पटीने शहाणपणाचे आहे.

- गणिताचा विजय: गोल्ड लोनचे व्याजदर (साधारणपणे ८.५% ते १०%) पर्सनल लोनपेक्षा खूप कमी असतात.

- वेग आणि सुलभता: जर मेडिकल इमर्जन्सी असेल तर बँक पर्सनल लोन मंजूर करायला २-३ दिवस लावते, पण गोल्ड लोन तुम्हाला ३० मिनिटांत मिळू शकते.

- लवचिकता: अनेक गोल्ड लोन्समध्ये तुम्हाला दर महिन्याला EMI भरण्याची गरज नसते; तुम्ही मुदतीअंती एकरकमी पैसे भरू शकता.

- Ishwar’s Tip: सोने विकू नका, गहाण ठेवा. कारण एकदा सोने विकले की ते परत घेणे कठीण असते, पण कर्ज फेडून तुम्ही ते परत मिळवू शकता.

२. स्मार्ट गुंतवणूकदाराचे गुपित: लोन अगेन्स्ट म्युचुअल फंड (LAMF) हे असे साधन आहे ज्याबद्दल बँका तुम्हाला स्वतःहून कधीच सांगणार नाहीत (कारण यात त्यांचा नफा कमी आहे).

- संपत्ती का मोडता?: अनेक लोक पैशाची गरज पडली की लगेच आपली एफडी (FD) मोडतात किंवा म्युचुअल फंड युनिट्स विकतात. हे चुकीचे आहे! तुमची गुंतवणूक तशीच चालू ठेवा जेणेकरून चक्रवाढ व्याज (Compounding) मिळत राहील.

- स्वस्त आणि मस्त: तुमच्या डिमॅट मधील शेअर्स किंवा म्युचुअल फंडावर तुम्ही डिजिटल पद्धतीने १०-११% दराने कर्ज घेऊ शकता.

- ओव्हरड्राफ्ट सुविधा: हे याचे सर्वात मोठे वैशिष्ट्य आहे. समजा तुम्ही ५ लाखाचे लिमिट मंजूर करून घेतले, पण वापरले फक्त १ लाख. तर व्याज फक्त १ लाखावरच लागेल, पूर्ण ५ लाखावर नाही. पर्सनल लोनमध्ये हे शक्य नसते.

संपत्ती निर्माण करणारी कर्जे: होम लोन आणि टॉप-अप

काही कर्जे चांगली असतात. ती तुम्हाला गरीब करत नाहीत, तर श्रीमंत होण्यास मदत करतात.

१. होम लोन: ‘Good Debt’ (चांगले कर्ज) स्वतःच्या हक्काचे घर घेण्यासाठी घेतलेले कर्ज हे सर्वात स्वस्त कर्ज असते (सध्या ८.५% च्या आसपास).

- हे कर्ज तुम्हाला एक “अॅसेट” (मालमत्ता) बनवून देते ज्याची किंमत भविष्यात वाढणार आहे.

- तसेच, यात तुम्हाला टॅक्स बेनिफिट्स (Section 24b आणि 80C) मिळतात, ज्यामुळे प्रभावी व्याजदर आणखी कमी होतो.

२. ‘टॉप-अप’ लोन : एक स्मार्ट हॅक हे नीट वाचा, कारण यामुळे तुमचे लाखो रुपये वाचू शकतात. जर तुमचे होम लोन आधीच चालू असेल आणि तुम्हाला घराच्या रिनोवेशनसाठी, मुलांच्या लग्नासाठी किंवा शिक्षणासाठी पैसे हवे असतील, तर पर्सनल लोन घेऊ नका!

- युक्ती : तुमच्या होम लोन बँकेला “टॉप-अप लोन” साठी विचारा.

- फायदा: पर्सनल लोन जिथे १३-१४% दराने मिळते, तिथे टॉप-अप लोन तुम्हाला होम लोनच्या दराच्या जवळपास (९% – ९.५%) मिळेल.

- कालावधी: याचा परतफेडीचा कालावधी (Tenure) पर्सनल लोनच्या ५ वर्षांऐवजी १५-२० वर्षे असू शकतो, ज्यामुळे तुमचा EMI खूप कमी होतो.

Read: How To Get Out Of A Debt Trap by Bankbazaar

निष्कर्ष: PaisaForever ची कर्ज घेण्याची ‘शिस्त’

मित्रांनो, कर्ज घेणे हे वाईट नाही, पण चुकीचे कर्ज घेणे हे नक्कीच घातक आहे. बँका आणि एजंट्स तुम्हाला गोंधळात टाकण्याचा प्रयत्न करतील, पण तुम्ही आता ‘स्मार्ट इन्व्हेस्टर’ आहात.

कर्ज घेण्यापूर्वी हा ‘ट्रॅफिक लाईट’ नियम लक्षात ठेवा:

- 🔴 लाल दिवा (Red – थांबा!):

- क्रेडिट कार्ड रोलव्हर: मिनिमम ड्यू भरून कर्ज पुढे ढकलणे म्हणजे स्वतःच्या पायावर दगड मारणे.

- चैनीसाठी पर्सनल लोन: व्हेकेशन, गॅझेट्स किंवा लग्नाच्या डामडौलासाठी महागडे कर्ज कधीही घेऊ नका.

- 🟡 पिवळा दिवा (Yellow – सावधान!):

- इमर्जन्सी पर्सनल लोन: जेव्हा दुसरा कोणताही पर्याय नसेल, तेव्हाच याचा विचार करा.

- गोल्ड लोन: हे उत्तम आहे, पण तुमच्याकडे परतफेडीचे पक्के नियोजन असेल तरच घ्या, कारण ‘घरचे सोने’ पणाला लागलेले असते.

- 🟢 हिरवा दिवा (Green – जा!):

- होम लोन आणि टॉप-अप: हे ‘चांगले कर्ज’ आहे जे तुमची संपत्ती वाढवते.

- लोन अगेन्स्ट सिक्युरिटीज (LAS): तुमचे शेअर्स आणि फंड्स न विकता पैसे उभे करण्याचा हा सर्वात हुशार मार्ग आहे.

तुमच्यासाठी पुढचे पाऊल : पुढच्या वेळी जेव्हा तुम्हाला पैशांची गरज लागेल आणि तुम्ही बँकेच्या ‘Apply Now’ बटनवर क्लिक करायला जाल, तेव्हा दोन मिनिटे थांबा. स्वतःला विचारा: “माझ्या पोर्टफोलिओमध्ये असे काही आहे का (सोने, फंड्स, पॉलिसी), ज्यावर मला बाहेरच्या कर्जापेक्षा स्वस्त दरात पैसे मिळू शकतील?”

हे एक छोटे गणित तुमचे लाखो रुपये वाचवू शकते.

आर्थिक साक्षर बना, समृद्ध व्हा! – ईश्वर बुलबुले (तुमचा आर्थिक मित्र)

Read: फर्जी लोन ऐप का जाल: ऐसे बचाएं अपनी मेहनत की कमाई

Disclaimer: या ब्लॉगवर दिलेली माहिती केवळ शैक्षणिक उद्देशाने आणि सामान्य मार्गदर्शनासाठी आहे, याला वैयक्तिक आर्थिक सल्ला समजू नये. कोणताही कर्ज किंवा गुंतवणुकीचा निर्णय घेण्यापूर्वी आपण आपल्या अधिकृत आर्थिक सल्लागाराशी (Certified Financial Planner) चर्चा करावी आणि सध्याचे व्याजदर तपासून घ्यावेत. तुमच्या कोणत्याही आर्थिक निर्णयामुळे होणाऱ्या नफा किंवा तोट्यासाठी लेखक किंवा ‘PaisaForever.com’ जबाबदार राहणार नाहीत.