भारत में क्रिप्टो निवेश अब सिर्फ ट्रेडिंग तक सीमित नहीं रहा — DeFi की दुनिया में Yield Farming एक नई क्रांति लेकर आई है। यह निवेशकों को पारंपरिक बैंकिंग से अलग, ब्लॉकचेन तकनीक पर आधारित ब्याज कमाने का तरीका देती है।

चाहे आप Ethereum, Binance Smart Chain या Polygon नेटवर्क पर हों, Yield Farming के माध्यम से आप अपनी क्रिप्टो संपत्ति को काम पर लगा सकते हैं और बदले में ट्रेडिंग फीस, रिवॉर्ड टोकन और इंटरेस्ट के रूप में कमाई कर सकते हैं।

इस लेख में हम समझेंगे कि Yield Farming वास्तव में क्या है, यह कैसे काम करती है, इसमें शामिल प्रमुख DeFi प्रोटोकॉल कौन-से हैं, और भारतीय निवेशक इससे किस प्रकार सुरक्षित और समझदारी से लाभ उठा सकते हैं।

Yield Farming क्या है और कैसे काम करती है

Yield Farming की परिभाषा और DeFi एकोसिस्टम में महत्व

यील्ड फार्मिंग एक लोकप्रिय निवेश रणनीति है जो डिसेंट्रलाइज्ड फाइनेंस (DeFi) इकोसिस्टम के भीतर काम करती है। यह आपको विभिन्न प्रोटोकॉल को लिक्विडिटी प्रदान करके रिवॉर्ड्स अर्जित करने की अनुमति देती है। यील्ड फार्मिंग में ब्याज या रिवॉर्ड्स के बदले क्रिप्टोकरेंसी को उधार देना या स्टेक करना शामिल है। यील्ड फार्मिंग का उदय DeFi प्लेटफॉर्म्स के विकास से प्रेरित हुआ है।

Liquidity Pools में Assets जमा करने का स्टेप-बाय-स्टेप प्रोसेस

आप लिक्विडिटी पूल में अपनी संपत्ति जमा करके लिक्विडिटी प्रदान करते हैं। इन पूल्स का उपयोग ट्रेडर्स और उधारकर्ताओं द्वारा किया जाता है, जिससे प्रदान की गई लिक्विडिटी की मांग पैदा होती है। अपने योगदान के बदले में, आप लिक्विडिटी प्रोवाइडर्स के रूप में फीस और रिवॉर्ड्स अर्जित करते हैं, जो अक्सर प्लेटफॉर्म के नेटिव टोकन के रूप में होते हैं।

Smart Contracts: पारदर्शिता, सुरक्षा और उनका रोल

स्मार्ट कॉन्ट्रैक्ट्स यील्ड फार्मिंग प्रक्रिया को नियंत्रित करते हैं, पारदर्शिता और सुरक्षा सुनिश्चित करते हैं। ये कॉन्ट्रैक्ट्स बिना मध्यस्थों के नवीन वित्तीय सेवाएं प्रदान करते हैं।

Yield Farming से कमाई: फीस, रिवॉर्ड टोकन और APY समझें

आपकी कमाई मुख्यतः ट्रेडिंग फीस और रिवॉर्ड टोकन्स के रूप में होती है, जो आपके लिक्विडिटी योगदान के आधार पर वितरित किए जाते हैं।

DeFi Yield Farming: शुरुआती के लिए चेक-लिस्ट

DeFi Platform कैसे चुनें — सुरक्षा, TVL और रिटर्न देखें

यील्ड फार्मिंग इंडिया में शुरू करने के लिए आपको सबसे पहले एक विश्वसनीय DeFi प्लेटफॉर्म चुनना होगा जो यील्ड फार्मिंग के अवसर प्रदान करता हो। प्लेटफॉर्म का चयन करते समय सुरक्षा, उपलब्ध रिटर्न रेट्स, और उपयोगकर्ता अनुभव को ध्यान में रखें।

वॉलेट से कनेक्शन — सुरक्षा टिप्स और स्टेप्स

प्लेटफॉर्म चुनने के बाद, अपने क्रिप्टोकरेंसी वॉलेट को डीफाई प्लेटफॉर्म से सुरक्षित रूप से कनेक्ट करना आवश्यक है। यह कनेक्शन आपको अपनी संपत्ति को ट्रांसफर करने और यील्ड फार्मिंग गतिविधियों में भाग लेने की सुविधा देता है। वॉलेट कनेक्ट करते समय हमेशा आधिकारिक वेबसाइट का उपयोग करें।

Pool चयन रणनीति: उच्च रिटर्न vs सुरक्षित विकल्प

Now that you have connected your wallet, अगला कदम है सही लिक्विडिटी पूल का चुनाव करना। विभिन्न पूल्स विभिन्न रिटर्न रेट्स और जोखिम स्तर प्रदान करते हैं। आपको अपनी जोखिम सहनशीलता और निवेश लक्ष्यों के अनुसार उपयुक्त पूल चुनना चाहिए।

अपनी Yield रणनीति मॉनिटर करने के व्यावहारिक तरीके

लिक्विडिटी पूल चुनने के बाद, आपको अपनी संपत्ति जमा करनी होगी। नियमित रूप से अपने रिटर्न की निगरानी करना और आवश्यकतानुसार अपनी रणनीतियों को समायोजित करना महत्वपूर्ण है ताकि आप अधिकतम लाभ प्राप्त कर सकें।

महत्वपूर्ण वित्तीय अवधारणाएं जो यील्ड फार्मर्स को समझनी चाहिए

APR vs APY: कंपाउंडिंग और वास्तविक रिटर्न समझना

जब आप डीफाई में यील्ड फार्मिंग करते हैं, तो APY और APR के बीच अंतर को समझना बेहद महत्वपूर्ण है। APR (Annual Percentage Rate) कंपाउंडिंग पर विचार किए बिना वार्षिक ब्याज दर को दर्शाता है, जो निवेश पर बुनियादी रिटर्न को समझने के लिए उपयोगी है। वहीं APY (Annual Percentage Yield) में कंपाउंडिंग सहित एक वर्ष में निवेश पर अर्जित कुल ब्याज शामिल होता है, जो संभावित कमाई की अधिक सटीक तस्वीर प्रदान करता है।

Impermanent Loss क्या है और इसे कैसे कम करें

इम्परमानेंट लॉस एक जोखिम है जो ऑटोमेटेड मार्केट मेकर्स (AMMs) में लिक्विडिटी प्रोवाइडर्स के लिए अद्वितीय है। यह तब होता है जब एक लिक्विडिटी पूल में संपत्तियों की कीमत उनके मूल मूल्य से काफी भिन्न होती है। इम्परमानेंट लॉस को ‘अस्थायी’ कहा जाता है क्योंकि संपत्ति की कीमतें अपने मूल स्तर पर लौटने पर इसे कम किया जा सकता है।

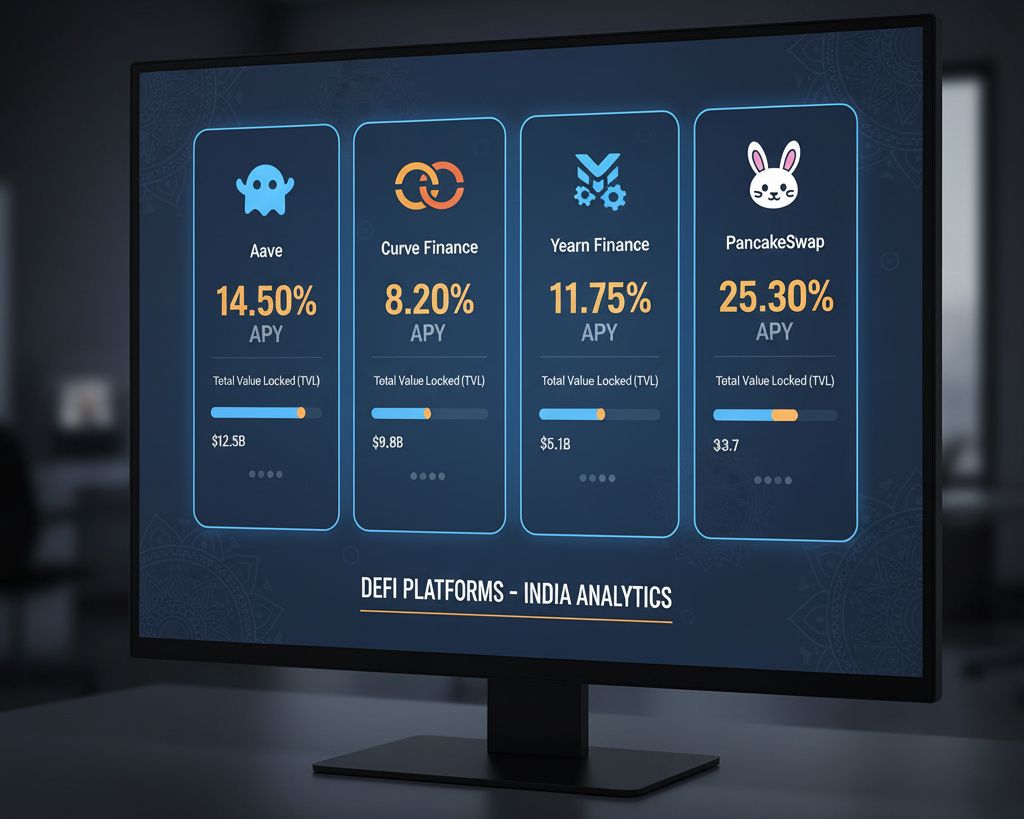

2025 में टॉप यील्ड फार्मिंग प्रोटोकॉल्स

Aave – डिसेंट्रलाइज्ड लेंडिंग और फ्लैश लोन सुविधाएं

Aave एक प्रमुख डिसेंट्रलाइज्ड लेंडिंग प्लेटफॉर्म है जो आपको ब्याज अर्जन और उधार की सुविधाएं प्रदान करता है। यह प्लेटफॉर्म फ्लैश लोन की भी सुविधा देता है, जो आपको तत्काल लिक्विडिटी प्राप्त करने में मदद करता है।

Curve Finance – स्टेबलकॉइन ट्रेडिंग और न्यूनतम स्लिपेज

Curve Finance स्थिरकॉइन ट्रेडिंग के लिए विशेष रूप से डिज़ाइन किया गया है। यह प्लेटफॉर्म न्यूनतम स्लिपेज के साथ लिक्विडिटी प्रावधान की सुविधा देता है, जिससे आप अधिक कुशल ट्रेडिंग कर सकते हैं।

Yearn Finance – ऑटोमेटेड यील्ड ऑप्टिमाइजेशन

Yearn Finance एक एग्रीगेटर है जो विभिन्न प्लेटफॉर्म्स पर यील्ड रणनीतियों को स्वचालित और अनुकूलित करता है। यह आपको मैन्युअल मॉनिटरिंग की आवश्यकता के बिना बेहतर रिटर्न दिलाने में सहायता करता है।

SushiSwap और PancakeSwap – डेक्स और यील्ड फार्मिंग अवसर

SushiSwap एक डिसेंट्रलाइज्ड एक्सचेंज है जो लिक्विडिटी पूल्स, स्टेकिंग रिवॉर्ड्स और इकोसिस्टम सुविधाएं प्रदान करता है। PancakeSwap Binance Smart Chain पर अग्रणी DEX है जो कम शुल्क के साथ यील्ड फार्मिंग के अवसर उपलब्ध कराता है।

प्रभावी यील्ड फार्मिंग रणनीतियां

स्टेबलकॉइन लिक्विडिटी प्रोविजन – कम जोखिम, स्थिर रिटर्न

आप यील्ड फार्मिंग इंडिया में शुरुआत करने के लिए USDC, DAI, और USDT जैसे स्टेबलकॉइन की आपूर्ति कर सकते हैं। यह डीफाई यील्ड फार्मिंग रणनीति आपको 5-20% APY के साथ कम-अस्थिरता और स्थिर रिटर्न प्रदान करती है। यदि आप एक रूढ़िवादी निवेशक हैं और कम से मध्यम जोखिम स्तर चाहते हैं, तो यह आपके लिए उपयुक्त विकल्प है।

ब्लू-चिप टोकन फार्मिंग – मध्यम जोखिम, उच्च रिटर्न

भारत में यील्ड फार्मिंग के लिए आप BTC, ETH, और BNB जैसे स्थापित टोकन में निवेश कर सकते हैं। यह यील्ड फार्मिंग रणनीति आपको 10-50% APY की संभावना देती है और दीर्घकालिक निवेशकों के लिए उपयुक्त है जो मध्यम जोखिम लेने को तैयार हैं।

लीवरेज्ड यील्ड फार्मिंग – उच्च जोखिम, अधिकतम रिटर्न

अनुभवी उपयोगकर्ताओं के लिए, आप एक्सपोजर बढ़ाने के लिए उधार ले सकते हैं। यह डीफाई में पैसा कमाना का उच्च जोखिम वाला तरीका है, लेकिन 50-200%+ APY का लक्ष्य रख सकते हैं। परिसमापन का जोखिम उठाना पड़ता है, इसलिए केवल अनुभवी ट्रेडर्स ही इसे अपनाएं।

क्रॉस-चेन और यील्ड एग्रीगेटर रणनीतियां

यील्ड फार्मिंग प्रोटोकॉल में विविधता लाने के लिए आप Thorchain या Cosmos जैसे प्रोटोकॉल के माध्यम से ब्लॉकचेन नेटवर्क में संपत्ति ले जा सकते हैं। यह 20-100% APY के साथ मध्यम से उच्च जोखिम प्रदान करता है। Yearn Finance, Beefy Finance, और Autofarm जैसे प्लेटफॉर्म का उपयोग करके आप यील्ड को स्वचालित रूप से पुनर्निवेश कर सकते हैं, जो 10-50% APY का लक्ष्य रखता है और निष्क्रिय निवेशकों के लिए उपयुक्त है।

Yield Farming Risks: पहचानें और कम करें

Audit रिपोर्ट पढ़ना: क्या देखें और क्या छोड़ें

आपको यील्ड फार्मिंग जोखिम से बचने के लिए स्मार्ट कॉन्ट्रैक्ट ऑडिट्स को सत्यापित करना अत्यंत महत्वपूर्ण है। प्रोटोकॉल में निवेश करने से पहले हमेशा जांच लें कि उनके कॉन्ट्रैक्ट्स प्रतिष्ठित फर्मों द्वारा ऑडिट किए गए हैं या नहीं।

Market Volatility और Liquidity Risk का प्रैक्टिकल आकलन

मार्केट की अस्थिरता और इम्परमानेंट लॉस के जोखिमों का आकलन करना आपकी यील्ड फार्मिंग रणनीति का हिस्सा होना चाहिए। निवेशों में विविधता लाना और जोखिम उपकरणों का उपयोग करना आपको संभावित नुकसान से बचा सकता है।

यील्ड फार्मिंग के लिए उपयोगी टूल्स और प्लेटफॉर्म्स

पोर्टफोलियो ट्रैकर्स – Zapper, DeBank

यील्ड फार्मिंग में सफलता के लिए अपने पोर्टफोलियो की नियमित मॉनिटरिंग आवश्यक है। Zapper और DeBank जैसे पोर्टफोलियो ट्रैकर्स आपको अपनी सभी DeFi positions को एक ही जगह देखने की सुविधा प्रदान करते हैं। ये टूल्स आपको विभिन्न प्रोटोकॉल्स में आपकी earnings और losses का real-time tracking देते हैं।

एनालिटिक्स टूल्स – Dune Analytics, Nansen

बेहतर निवेश निर्णय लेने के लिए आपको market analytics की जरूरत होती है। Dune Analytics और Nansen जैसे प्लेटफॉर्म्स आपको DeFi protocols का गहरा विश्लेषण प्रदान करते हैं। ये टूल्स TVL trends, yield comparisons और protocol performance की detailed insights देते हैं।

गैस फी कैलकुलेटर और रिस्क असेसमेंट सर्विसेज

Transaction costs को minimize करने के लिए गैस फी कैलकुलेटर का उपयोग करें। DeFi Safety जैसी risk assessment services आपको protocols की security rating और potential risks के बारे में जानकारी देती हैं।

यील्ड एग्रीगेटर प्लेटफॉर्म्स

Yearn finance और Harvest Finance जैसे yield aggregators आपके लिए automatically best yields खोजते हैं। ये platforms आपके funds को highest earning opportunities में allocate करते हैं और compound returns प्रदान करते हैं।

Yield Farming की टैक्स इम्प्लीकेशन्स और कानूनी पहलू

Yield से मिली आय: Income Tax का दायरा और क्या रिपोर्ट करें

भारत में क्रिप्टोकरेंसी को वर्चुअल डिजिटल एसेट्स (VDAs) के रूप में वर्गीकृत किया गया है। यील्ड फार्मिंग से प्राप्त होने वाली आय, जैसे कि रिवॉर्ड्स, टोकन या ब्याज, को “अन्य स्रोतों से आय” के रूप में माना जाता है और इस पर आपकी आयकर स्लैब दरों (0-30% तक, प्लस सरचार्ज और सेस) के अनुसार टैक्स लगता है। जब आप DeFi प्रोटोकॉल्स से ये प्राप्त करते हैं, तो इन्हें प्राप्ति के समय उनके फेयर मार्केट वैल्यू पर आय माना जाता है और आपकी कुल वार्षिक आय में जोड़ा जाता है। यील्ड फार्मिंग इंडिया के संदर्भ में, आपको प्रत्येक ट्रांजैक्शन की उचित रिकॉर्डकीपिंग करनी होगी और आयकर रिटर्न में रिपोर्ट करना अनिवार्य है। इसके अलावा, क्रिप्टो प्लेटफॉर्म्स द्वारा प्रदान की जाने वाली सेवाओं पर 18% GST लागू होता है।

Capital Gains बनाम Regular Income: टैक्स कैलकुलेशन कैसे करें

यदि आप यील्ड फार्मिंग से प्राप्त टोकन्स को बेचते, स्वैप करते या खर्च करते हैं, तो इससे होने वाला लाभ VDAs के अंतर्गत आता है और फ्लैट 30% की दर से (प्लस सरचार्ज और सेस) टैक्स लगता है, चाहे होल्डिंग पीरियड कितना भी हो—कोई अल्पकालिक या दीर्घकालिक पूंजीगत लाभ का अंतर नहीं है। VDAs से होने वाले नुकसान को अन्य आय से सेट ऑफ नहीं किया जा सकता या आगे कैरी फॉरवर्ड नहीं किया जा सकता। इसके अलावा, एक वर्ष में Rs 50,000 (या कुछ मामलों में Rs 10,000) से अधिक के VDA ट्रांसफर पर 1% TDS (टैक्स डिडक्टेड एट सोर्स) लागू होता है, जो एक्सचेंज द्वारा काटा जाता है। DeFi यील्ड फार्मिंग में शामिल होने से पहले इन नियमों को समझना और टैक्स कंसल्टेंट से सलाह लेना आवश्यक है, क्योंकि 2025 में ये नियम अभी भी लागू हैं, हालांकि समीक्षा के अधीन हैं।

Sustainable DeFi Portfolio: ट्रेंड्स और दीर्घकालिक रणनीतियाँ

Institutional Adoption: क्या बदलता है और आपका फायदा कैसे होगा

भविष्य में डीफाई में यील्ड फार्मिंग का परिदृश्य संस्थागत भागीदारी की वृद्धि के साथ और भी मजबूत होने वाला है। जब बड़ी संस्थाएं इस क्षेत्र में प्रवेश करेंगी, तो आपको बेहतर सुरक्षा उपायों और अधिक विश्वसनीय प्रोटोकॉल्स का फायदा मिलेगा, जो आपकी डीफाई निवेश रणनीति को और भी सुरक्षित बनाएगा।

Layer 2 समाधान और क्रॉस-चेन इंटरऑपेरेबिलिटी

Layer 2 समाधानों के विकास के साथ आपको तेज़ और सस्ते लेनदेन का लाभ मिलेगा। क्रॉस-चेन इंटरऑपेरेबिलिटी आपके यील्ड फार्मिंग के अवसरों को कई गुना बढ़ा देगी, जहाँ आप विभिन्न ब्लॉकचेन नेटवर्क्स पर बेहतर रिटर्न की तलाश कर सकेंगे।

DeFi Yield Farming: भारत के निवेशकों के लिए अगला बड़ा अवसर

DeFi इकोसिस्टम लगातार विकसित हो रहा है, और Yield Farming इसका सबसे गतिशील हिस्सा बन चुका है। सही प्रोटोकॉल का चयन, जोखिम प्रबंधन और टैक्स अनुपालन का ध्यान रखकर भारतीय निवेशक भी इस नई डिजिटल आय की दुनिया में कदम रख सकते हैं।

हालाँकि इसमें अवसरों के साथ कुछ तकनीकी जोख़िम भी हैं — जैसे स्मार्ट कॉन्ट्रैक्ट सुरक्षा और मार्केट वोलैटिलिटी — लेकिन उचित रिसर्च और विविध रणनीतियों के माध्यम से इन्हें नियंत्रित किया जा सकता है।

आने वाले वर्षों में Layer-2 समाधान और क्रॉस-चेन इंटरऑपेरेबिलिटी के बढ़ते प्रभाव से Yield Farming और भी सुलभ, तेज़ और पारदर्शी बन जाएगी। यही समय है DeFi की इस नई वित्तीय क्रांति को समझने और अपने डिजिटल पोर्टफोलियो में टिकाऊ रिटर्न्स जोड़ने का।

Read : क्रिप्टो में CeFi बनाम DeFi – 2025 में कौन सा विकल्प बेहतर है?

Disclaimer: यह लेख केवल शैक्षिक और जानकारी के उद्देश्य से लिखा गया है। इसमें दी गई जानकारी किसी भी प्रकार की निवेश सलाह या वित्तीय अनुशंसा नहीं है। क्रिप्टो और DeFi बाजार अत्यधिक अस्थिर हैं — निवेश करने से पहले स्वयं शोध करें और आवश्यक हो तो वित्तीय सलाहकार से परामर्श लें। लेखक और वेबसाइट किसी भी प्रकार के लाभ या हानि के लिए जिम्मेदार नहीं होंगे।