अक्सर मेरे पास निवेशक आते हैं, यह पूछते हुए कि “ईश्वर सर, मेरे पास ₹50,000 हैं, क्या मैं अपनी पत्नी के लिए गहने खरीद लूं या सोने में निवेश करूं?” मेरा जवाब हमेशा एक सवाल से शुरू होता है: “आप ‘खर्च’ करना चाहते हैं या ‘निवेश’?”

हम भारतीय सोने को सिर्फ एक धातु (Metal) नहीं मानते; यह एक इमोशन है। शादियों से लेकर त्यौहारों तक, सोना हमारी संस्कृति की रगों में दौड़ता है। लेकिन एक इंजीनियर और वित्तीय विश्लेषक के रूप में, जब मैं डेटा को देखता हूं, तो लॉकर में रखा सोना मुझे एक ‘डेड एसेट’ (Dead Asset) लगता है। मेकिंग चार्जेज, शुद्धता की चिंता और चोरी का डर—यह सब पुराने जमाने की बातें हो गई हैं।

आज, जब हम वित्तीय योजना की बात करते हैं, तो ‘फिजिकल गोल्ड’ की जगह ‘डिजिटल गोल्ड’ ने ले ली है। लेकिन यहाँ एक बड़ी दुविधा है: Gold ETF vs Gold Mutual Fund?

आईसीआईसीआई प्रूडेंशियल (ICICI Prudential) में अपने कार्यकाल और पिछले 14 वर्षों के निवेश अनुभव के आधार पर, आज मैं इन दोनों विकल्पों का ‘Face-off’ करूंगा। कोई जार्गन नहीं, बस डेटा और सीधा विश्लेषण।

बेसिक फंडा: ये दोनों बला हैं क्या?

इससे पहले कि हम गहरे पानी में उतरें, चलिए सतह पर तैरते हुए इन दोनों को समझते हैं।

1. Gold ETF (द स्मार्ट स्टॉक)

गोल्ड एक्सचेंज ट्रेडेड फंड (ETF) को आप ‘सोने का शेयर’ समझ सकते हैं। यह स्टॉक एक्सचेंज (NSE/BSE) पर लिस्टेड होता है।

जरूरत: इसे खरीदने के लिए डीमैट अकाउंट (Demat Account) अनिवार्य है।

कैसे काम करता है: जैसे आप रिलायंस या टीसीएस का शेयर खरीदते हैं, वैसे ही मार्केट के समय (9:15-3:30) में आप सोना खरीद या बेच सकते हैं। 1 यूनिट = 1 ग्राम (ज्यादातर मामलों में) शुद्ध सोना।

2. Gold Mutual Fund (द इजी रूट)

यह उन लोगों के लिए है जो डीमैट के पचड़े में नहीं पड़ना चाहते।

संरचना: यह तकनीकी रूप से एक ‘फंड ऑफ फंड’ (Fund of Fund) है। आसान भाषा में, आप पैसा म्यूचुअल फंड कंपनी को देते हैं, और वह फंड मैनेजर उस पैसे से Gold ETF खरीदता है।

सुलभता: यहाँ आप ₹100 या ₹500 की SIP (सिस्टमैटिक इन्वेस्टमेंट प्लान) से भी शुरुआत कर सकते हैं।

इतिहास के पन्नों से: डेटा क्या कहता है?

मैं हमेशा कहता हूं, “In God we trust, all others must bring data.” इतिहास गवाह है कि सोने ने हमेशा महंगाई (Inflation) को मात दी है और आपके पोर्टफोलियो को हेज (Hedge) किया है। लेकिन जब हम ETF और म्यूचुअल फंड की तुलना करते हैं, तो पिछले 5-10 सालों का डेटा एक दिलचस्प कहानी कहता है।

Gold ETFs ने अक्सर बाजी मारी है। क्यों?

इसका कारण एक इंजीनियर की नजर से देखें तो बहुत साफ है—ट्रैकिंग एरर (Tracking Error) और खर्च (Expense Ratio)। गोल्ड ETF सीधे सोने के भाव को ट्रैक करता है। जबकि गोल्ड म्यूचुअल फंड में दोहरी परत होती है (आप -> फंड -> ETF -> सोना)। इस प्रक्रिया में थोड़ा सा रिटर्न ‘लीक’ हो जाता है। इसलिए, शुद्ध रिटर्न के मामले में ETF थोड़ा आगे निकल जाता है।

2026 का रियलिटी चेक: आपका मुनाफा कहाँ सुरक्षित है?

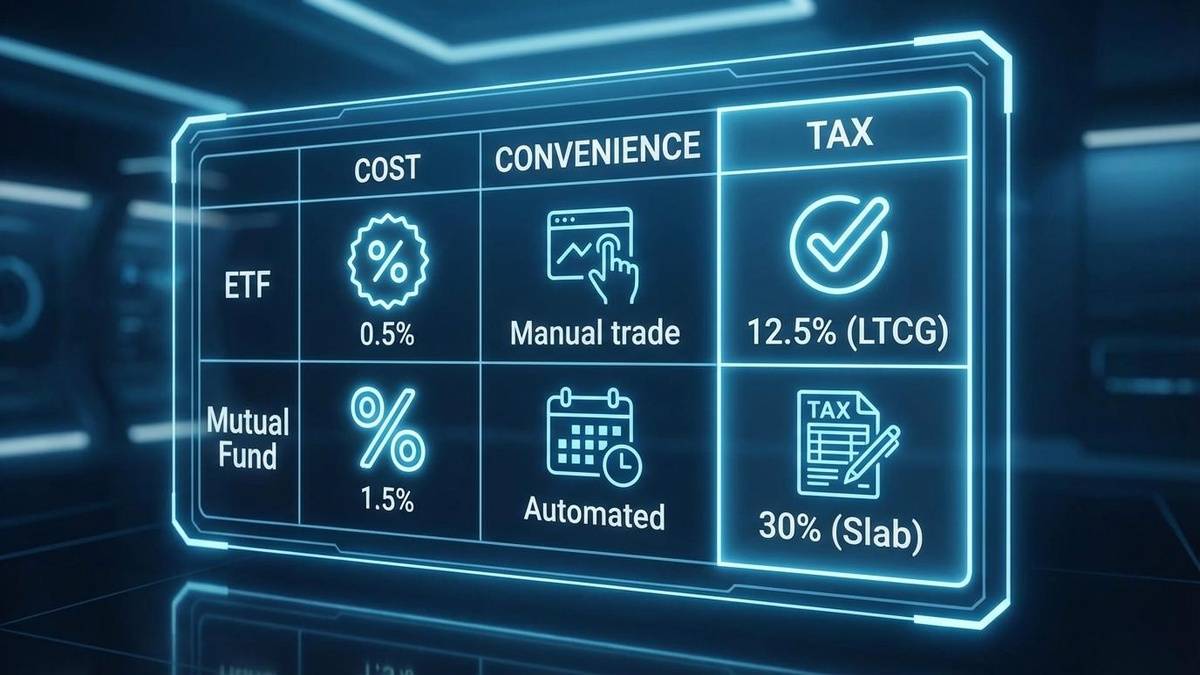

यही वह हिस्सा है जहाँ आपको अपनी डायरी और पेन निकाल लेना चाहिए। 2026 के वित्तीय परिदृश्य में नियम बदल चुके हैं। चलिए तीन पैमानों पर इनका विश्लेषण करते हैं:

1. खर्च (Cost Analysis)

निवेश में हर बचाया गया रुपया, कमाया गया रुपया है।

Gold ETF: यहाँ आपको ब्रोकरेज देना होता है (जो आजकल डिस्काउंट ब्रोकर्स के कारण न के बराबर है) और फंड का एक्सपेंस रेश्यो (0.5% – 1%)।

Gold Mutual Fund: यहाँ ‘डबल खर्चा’ है। फंड हाउस अपना मैनेजमेंट चार्ज भी लेगा और जिस ETF में वह निवेश कर रहा है, उसका चार्ज भी आप ही की जेब से जाएगा।

विजेता: Gold ETF (सस्ता है)।

2. सुविधा (Convenience Factor)

Gold ETF: आपको हर महीने मैन्युअली लॉग-इन करके यूनिट्स खरीदनी पड़ती हैं। इसमें अनुशासन की कमी हो सकती है।

Gold Mutual Fund: अगर आप एक व्यस्त पेशेवर हैं, तो SIP सेट कीजिए और भूल जाइए। बैंक से पैसा कटेगा और सोना खरीदा जाएगा।

विजेता: Gold Mutual Fund (अनुशासन के लिए बेस्ट)।

3. टैक्स का खेल (The Game Changer in 2026)

यह सबसे महत्वपूर्ण और विवादास्पद मुद्दा है। 2026 के टैक्स नियमों ने अमीर निवेशकों के लिए समीकरण बदल दिए हैं।

Gold ETF: अगर आप इसे 12 महीने से ज्यादा रखते हैं, तो इसे ‘लिस्टेड एसेट’ माना जाता है और मुनाफे पर केवल 12.5% लॉन्ग टर्म कैपिटल गेन्स (LTCG) टैक्स लगता है।

Gold Mutual Fund: चूँकि ये ‘फंड ऑफ फंड्स’ हैं और डेट (Debt) श्रेणी में गिने जाते हैं, इनका मुनाफा आपकी कुल आय (Income) में जुड़ता है। अगर आप 30% टैक्स स्लैब में आते हैं, तो आपको मुनाफे पर 30% टैक्स देना होगा।

अंतर्दृष्टि: अगर आप उच्च आय वर्ग में हैं, तो ETF में निवेश करना टैक्स के लिहाज से बहुत बड़ा फायदा है। म्यूचुअल फंड में आप अपनी मेहनत की कमाई का बड़ा हिस्सा टैक्स में खो सकते हैं।

थोड़ी गर्मागर्मी: विवाद और चिंताएं

एक विश्लेषक के रूप में, मुझे यह ‘सौतेला व्यवहार’ अजीब लगता है। अंतर्निहित संपत्ति (Underlying Asset) एक ही है—सोना। फिर भी, निवेश के माध्यम (Wrapper) के आधार पर इतना बड़ा टैक्स अंतर क्यों?

निवेशक समुदाय में यह चर्चा गर्म है कि म्यूचुअल फंड्स से ‘इंडेक्सेशन’ (Indexation) का लाभ छिन जाने और उन्हें पूरी तरह से स्लैब रेट में डालने से छोटे निवेशक हतोत्साहित हुए हैं।

दूसरी ओर, लिक्विडिटी (Liquidity) भी एक मुद्दा है। मैंने 2020 के क्रैश के दौरान देखा है कि कभी-कभी Gold ETFs में खरीदार नहीं मिलते, और आपको NAV से कम दाम पर बेचना पड़ता है। म्यूचुअल फंड में यह समस्या नहीं होती; आप रिडेम्पशन रिक्वेस्ट डालते हैं और पैसा आपके खाते में आ जाता है।

भविष्य की झलक: क्या सोना ₹2 लाख जाएगा?

अगर हम चार्ट्स और ग्लोबल मैक्रो-इकोनॉमिक्स (Macro-economics) को देखें, तो तस्वीर सुनहरी है। विश्लेषकों और मेरी खुद की रिसर्च का मानना है कि 2026 के अंत या 2027 की शुरुआत तक सोना ₹94,000 से ₹1.5 लाख प्रति 10 ग्राम के स्तर को छू सकता है।

इसके पीछे ठोस कारण हैं:

- ब्याज दरों में कटौती: जब दुनिया भर के केंद्रीय बैंक ब्याज दरें घटाते हैं, तो सोना चमकता है।

- Geopolitical Tension: दुनिया के अलग-अलग कोनों में चल रहे तनाव के कारण निवेशक ‘Safe Haven’ (सुरक्षित ठिकाने) की तलाश में सोने की ओर भाग रहे हैं।

- Central Bank Buying: चीन और रूस जैसे देशों के केंद्रीय बैंक लगातार सोना खरीद रहे हैं, जो कीमतों को नीचे गिरने से रोकता है।

सेबी (SEBI) के कड़े नियमों ने भी ‘पेपर गोल्ड’ पर निवेशकों का भरोसा बढ़ाया है। अब डरने की जरूरत नहीं है, बस सही माध्यम चुनने की जरूरत है।

Gold ETF vs Gold Mutual Fund : तो फाइनल फैसला क्या है?

एक एमबीए होने के नाते, मुझे निष्कर्ष में स्पष्टता पसंद है। यहाँ मेरी सलाह है:

आपको Gold ETF चुनना चाहिए, यदि:

✓ आपके पास डीमैट अकाउंट है और आप शेयर बाजार से परिचित हैं।

✓ आप 30% टैक्स स्लैब में आते हैं (टैक्स बचाना आपकी प्राथमिकता है)।

✓ आप एक मुश्त (Lumpsum) निवेश करना चाहते हैं।

आपको Gold Mutual Fund चुनना चाहिए, यदि:

✓ आप निवेश को ऑटोमेट (SIP) करना चाहते हैं और हर महीने बाजार नहीं देखना चाहते।

✓ आप टैक्स के जटिल गणित में नहीं उलझना चाहते और छोटी राशि से शुरुआत कर रहे हैं।

✓ आपके पास डीमैट अकाउंट नहीं है।

दोस्तों, चाहे आप ETF चुनें या म्यूचुअल फंड, महत्वपूर्ण यह है कि आपके पोर्टफोलियो का 5% से 10% हिस्सा सोने में होना चाहिए। यह आपके पोर्टफोलियो का ‘शॉक एब्जॉर्बर’ है।

सोचिए मत, आज ही अपने पोर्टफोलियो में थोड़ा ‘डिजिटल सोना’ जरूर जोड़ें। पैसा बनाना एक प्रक्रिया है, कोई जादू नहीं।

Read: Gold-to-Silver Ratio से करें स्मार्ट निवेश

अस्वीकरण: यह लेख केवल शैक्षिक उद्देश्यों के लिए है। निवेश करने से पहले अपने वित्तीय सलाहकार से परामर्श अवश्य लें।