तुमच्या मोबाईलवर महिन्याच्या १ किंवा ५ तारखेला एक SMS वाजतो – “Your Salary of Rs. XX,XXX has been credited.”

हा मेसेज वाचून किती आनंद होतो, नाही का?

पण गंमत बघा—महिन्याची १५ तारीख येईपर्यंत त्याच अकाऊंटमधले ७०–८०% पैसे ऑटोमेट न केलेल्या खर्चांमध्ये गायब होतात. आणि मग प्रश्न पडतो – “अरे, एवढे पैसे गेले कुठे?”

आपल्यातील बहुतेकांचा (आणि सुरुवातीला माझाही) एक मोठा गैरसमज असतो: “मी आधी खर्च करेन, आणि उरलेले पैसे गुंतवीन.”

पण वास्तव असं आहे—उरलेले पैसे कधीच उरत नाहीत, कारण आपण आपल्या ‘इच्छाशक्ती’वर जास्त अवलंबून राहतो. प्रत्येक बिल वेळेवर भरणं, प्रत्येक SIP नीट चालू ठेवणं… हे सगळं मॅन्युअली करण्याचा प्रयत्न केला की तारखा चुकतात, लेट फी लागते, आणि गुंतवणूक मागे पडते.

मी एक कॉम्प्युटर इंजिनिअर आहे. कोडिंगच्या जगात आमचा एक सोपा नियम आहे: “If you do it more than twice, automate it.” म्हणजेच, एखादं काम वारंवार करायचं असेल तर ते हाताने नको ऑटोमेट करा.

आजच्या या लेखात मी तुम्हाला माझे पर्सनल ‘फायनान्शियल कोडिंग’, म्हणजेच गेल्या १४ वर्षांपासून वापरत असलेली ऑटोमेटेड फायनान्स सिस्टीम सांगणार आहे. ही सिस्टीम वापरली तर बिले वेळेवर ऑटोमेट होतील, SIPs ऑटोमेट होतील, आणि तुम्ही झोपेत असतानाही तुमची संपत्ती वाढत राहील.

तर चला, तुमचे ‘फॅमिली फायनान्स’ पूर्णपणे ऑटोमेट करून ऑटोपायलटवर टाकूया!

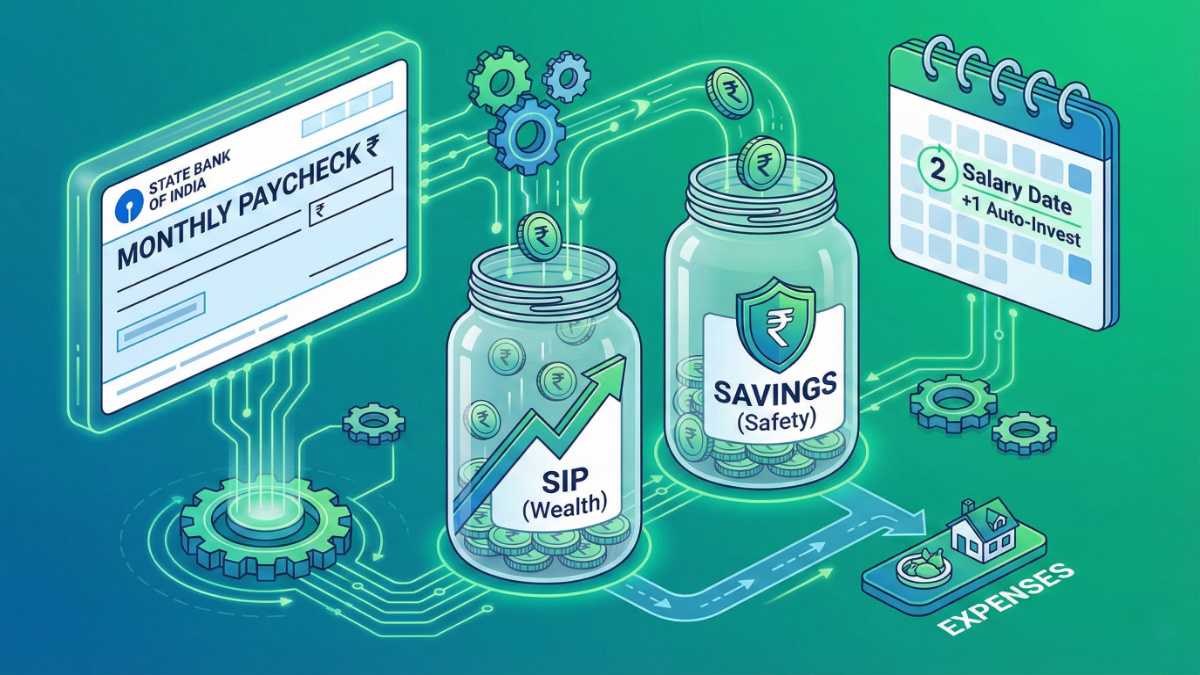

‘स्वतःला आधी पैसे द्या’ अल्गोरिदम (Wealth Automation)

बऱ्याच लोकांची फायनान्सची पद्धत अशी असते: पगार (Income) – खर्च (Expenses) = बचत (Savings)

ही पद्धत जुनी झाली आहे. जर तुम्हाला खरोखर श्रीमंत व्हायचे असेल, तर तुम्हाला हे समीकरण (Equation) बदलावे लागेल. माझे समीकरण हे आहे: पगार (Income) – गुंतवणूक (Investments) = खर्च (Expenses)

यालाच वॉरन बफे “Pay Yourself First” (स्वतःला आधी पैसे देणे) म्हणतात. हे ऐकायला सोपे वाटते, पण अमलात आणण्यासाठी आपल्याला ‘ऑटोमेशन’ची गरज आहे.

१. “सॅलरी डेट + १” चा नियम (The Salary Date + 1 Rule)

ही माझी सर्वात मोठी सिक्रेट आहे. जर तुमचा पगार १ तारखेला होत असेल, तर तुमच्या सर्व SIPs (म्युच्युअल फंड) ची तारीख २ तारीख असली पाहिजे. महिन्याच्या शेवटी किंवा १५ तारखेला SIP ठेवू नका.

का? (The Logic): जेव्हा २ तारखेलाच तुमच्या अकाऊंटमधून गुंतवणुकीचे पैसे कट होतात, तेव्हा तुमच्या अकाऊंटमध्ये कमी बॅलन्स दिसतो. हे बघून तुमचा मेंदू आपोआप ‘काटकसर मोड’ (Scarcity Mode) मध्ये जातो. तुम्ही नकळत अनावश्यक खर्च टाळता. हे एक प्रकारचे ‘सायकोलॉजिकल हॅक’ आहे.

२. SIP ऑटोमेशन कसे करायचे?

बँकेच्या रांगेत उभे राहून चेक देण्याचे दिवस आता गेले. तुम्हाला फक्त एकदाच खालील गोष्टी सेट करायच्या आहेत:

- OTM (One Time Mandate): तुमच्या म्युच्युअल फंड ॲपमध्ये (जसे की Groww, Zerodha, किंवा Kuvera) जाऊन OTM सेट करा. यामुळे तुमच्या बँकेला सूचना मिळते की अमुक तारखेला पैसे म्युच्युअल फंडला पाठवायचे आहेत.

- Step-Up SIP: नुसते ऑटोमेशन पुरेसे नाही. दरवर्षी तुमचा पगार वाढतो, मग गुंतवणूक का नाही? मी माझ्या सिस्टीममध्ये ‘Top-up’ किंवा ‘Step-up’ ऑप्शन निवडतो. यामुळे दरवर्षी माझी गुंतवणूक आपोआप १०% ने वाढते. मला काहीही करावे लागत नाही!

माझा वैयक्तिक अनुभव: मी जेव्हा करिअरच्या सुरुवातीला होतो, तेव्हा मी पगाराच्या दुसऱ्या दिवशी ५,००० रुपयांची SIP ऑटोमेट केली होती. आज ती रक्कम अनेक पटींनी वाढली आहे, पण शिस्त तीच आहे. मार्केट पडो किंवा वाढो, माझी ‘सिस्टीम’ न चुकता पैसे गुंतवत राहते.

‘सेफ्टी व्हॉल्व’ (सुरक्षा कवच ऑटोमेशन)

इंजिनिअरिंगमध्ये प्रत्येक मोठ्या मशीनला एक ‘Safety Valve’ असतो. प्रेशर वाढले की तो व्हॉल्व उघडतो आणि स्फोट होण्यापासून वाचवतो. आपल्या पैशांचेही तसेच आहे. जर इमर्जन्सी आली, तर तुमची ‘वेल्थ’ (Wealth) सुरक्षित राहिली पाहिजे.

त्यासाठी हे दोन ‘ऑटोमेशन’ आताच सेट करा:

१. इमर्जन्सी फंडचा ‘ड्रिप’ (The Drip Feed)

बऱ्याच लोकांना वाटते की इमर्जन्सी फंड म्हणजे ५-६ लाख रुपये एकदम बाजूला काढणे. हे मध्यमवर्गीय माणसाला शक्य नसते. म्हणून हार मानू नका.

माझी पद्धत: मी एक साधी Recurring Deposit (RD) किंवा लिक्विड फंड (Liquid Fund) मध्ये SIP ऑटोमेट केली आहे. पगार आला की त्यातून एक ठराविक रक्कम (उदा. ₹२,००० किंवा ₹५,०००) आपोआप वेगळ्या खात्यात जाते.

- फायदा: थेंबे थेंबे तळे साचे. तुम्हाला कळणारही नाही आणि वर्षाच्या शेवटी तुमच्याकडे एक मोठा आपत्कालीन निधी तयार असेल.

२. इन्शुरन्स प्रीमियम: एक मोठी चेतावणी

तुमचा टर्म प्लॅन किंवा हेल्थ इन्शुरन्स लॅप्स होणे (बंद पडणे) ही सर्वात मोठी आर्थिक चूक ठरू शकते.

- ऑटो-डेबिट (Auto-Debit): इन्शुरन्स प्रीमियमसाठी नेहमी बँकेला ‘Standing Instruction’ (SI) द्या.

- मासिक की वार्षिक? इंजिनिअर म्हणून मी तुम्हाला गणिताने सांगेन—शक्यतो प्रीमियम ‘वार्षिक’ (Annually) भरा. बऱ्याचदा मासिक हप्ते भरल्यास कंपन्या ३% ते ५% जास्त चार्ज करतात.

- क्रेडिट कार्डचा वापर: मी माझा वार्षिक प्रीमियम क्रेडिट कार्डवर ऑटोमेट करतो. यामुळे मला ४५ दिवसांचा क्रेडिट कालावधी मिळतो आणि वरून रिवॉर्ड पॉइंट्सही मिळतात. पण हे तेव्हाच करा जेव्हा तुम्ही क्रेडिट कार्डचे बिल वेळेवर भरण्याची शिस्त पाळाल!

महत्वाची टीप (Exception Handling): ऑटोमेशनचा एक धोका म्हणजे ‘बाऊन्स चार्जेस’. जर तुमच्या खात्यात पैसे नसतील आणि SIP किंवा प्रीमियमचा हप्ता आला, तर बँक आणि कंपनी दोन्ही मिळून तुम्हाला ५०० ते ७०० रुपयांचा दंड लावू शकतात. उपाय: तुमच्या सॅलरी अकाऊंटमध्ये नेहमी किमान ५,००० ते १०,००० रुपयांचा ‘बफर’ (Buffer) ठेवा. या पैशांना हात लावायचा नाही!

Read: 6 Best Pieces of Money Advice for the Middle Class by Warren Buffett

बिलांचे टेन्शन खल्लास (Expense Automation)

गुंतवणूक आणि सुरक्षा झाली, आता वळूया त्या गोष्टींकडे ज्या आपले डोके जास्त खातात—लाईट बिल, फोन बिल आणि क्रेडिट कार्ड. हे मॅन्युअली भरण्यात तुमचा वेळ (आणि कधीकधी लेट फीचे पैसे) वाया घालवू नका.

१. युटिलिटी बिले (BBPS आणि UPI)

आता प्रत्येक ॲपमध्ये (Google Pay, PhonePe, Paytm) Bharat Bill Payment System (BBPS) आहे.

- तुमचा वीज ग्राहक क्रमांक (Consumer Number), गॅस आणि मोबाईल नंबर तिथे एकदा लिंक करा आणि ‘AutoPay’ चालू करा.

- बिल जनरेट झाले की तुम्हाला नोटिफिकेशन येईल आणि ड्यू डेटच्या आधी पैसे आपोआप कट होतील. लाईट जाण्याची किंवा फोन बंद पडण्याची भीतीच नाही!

२. क्रेडिट कार्ड: ‘मिनिमम ड्यू’चा सापळा

बँका तुम्हाला नेहमी “Pay Minimum Amount Due” असा ऑप्शन हायलाईट करून देतात. हा एक मोठा सापळा आहे.

माझा नियम: मी माझ्या क्रेडिट कार्डचे बिल भरण्यासाठी बँकेला ‘Total Amount Due’ (पूर्ण रक्कम) ऑटो-डेबिट करण्याच्या सूचना दिल्या आहेत.

- का? जर तुम्ही १ रुपयाही कमी भरलात, तर बँक तुम्हाला ३६% ते ४२% वार्षिक व्याज लावते.

- ऑटोमेशनमुळे माझी CIBIL स्कोअर ८०० च्या वर राहते, कारण माझे एकही पेमेंट कधीच लेट होत नाही.

३. ‘ऑडिट’ची गरज (The Human Check)

ऑटोमेशनचा अर्थ ‘आंधळेपणा’ नाही. एक इंजिनिअर म्हणून मला माहित आहे की सिस्टीममध्ये कधीतरी एरर (Error) येऊ शकतो.

- कधीकधी वीज बिल अचानक जास्त येते.

- किंवा क्रेडिट कार्डवर एखादे असे सबस्क्रिप्शन (उदा. Netflix, Amazon) असते जे तुम्ही वापरत नाही, पण पैसे कट होत आहेत.

त्यामुळे, जरी पैसे आपोआप कट होत असले, तरी महिन्यातून एकदा ईमेलवर आलेले बिल उघडून बघण्याची सवय ठेवा. यालाच मी ‘मॅन्युअल ओव्हरराईड’ (Manual Override) म्हणतो.

त्रैमासिक ‘सिस्टीम अपडेट’ (The Quarterly Review)

तुम्ही नवीन कार घेतली तरी तिला दर ६ महिन्यांनी ‘सर्व्हिसिंग’ला न्यावे लागते, बरोबर? मग तुमच्या पैशांच्या मशीनला सर्व्हिसिंग नको का?

माझ्या अनुभवानुसार, “Set it and forget it” (गुंतवणूक करा आणि विसरून जा) हा सल्ला धोकादायक आहे. ऑटोमेशन हा तुमचा ‘नोकर’ आहे, मालक नाही. मालक तुम्हीच आहात!

म्हणूनच, मी दर ३ महिन्यांनी (Quarterly) एक ‘रिव्ह्यू मीटिंग’ स्वतःसोबतच घेतो. यात मी फक्त ३ गोष्टी तपासतो:

१. झोम्बी सबस्क्रिप्शन (Zombie Subscriptions)

कधीकधी आपण एखादे OTT ॲप (उदा. Netflix, Zee5) किंवा जिमची मेंबरशिप घेतो, पण वापरत नाही. तरीही ऑटो-डेबिटमुळे पैसे कट होत राहतात. याला मी ‘झोम्बी खर्च’ म्हणतो—जे मृत आहेत पण तुमचे पैसे खात आहेत.

- कृती: क्रेडिट कार्ड स्टेटमेंट तपासा आणि बिनकामाचे सबस्क्रिप्शन त्वरित रद्द करा.

२. SIP वाढवणे (Step-Up)

जर गेल्या ३ महिन्यात तुमचा पगार वाढला असेल, किंवा तुम्हाला बोनस मिळाला असेल, तर तुमच्या SIP ची रक्कम तशीच का?

- कृती: महागाई (Inflation) दरवर्षी ६-७% ने वाढते. तुमच्या गुंतवणुकीने तिला हरवले पाहिजे. मी दरवर्षी माझी SIP किमान १०% ने वाढवतो. (उदा. १०,००० ची SIP ११,००० करणे). हे मॅन्युअली चेक करून ॲपमध्ये अपडेट करा.

३. ‘बॅलन्स’ चेक करणे

ऑटोमेशन सुरळीत चालू राहण्यासाठी ज्या बँक खात्यातून पैसे कट होतात, तिथे पुरेसा बॅलन्स आहे ना, याची खात्री करा. कधीकधी आपण खूप सारे ‘ऑटो-पे’ लावतो आणि पगारापेक्षा खर्च जास्त होतो.

निष्कर्ष: खरी श्रीमंती म्हणजे ‘वेळ’

मित्रांनो, आपण पैशांसाठी खूप कष्ट करतो. पण त्या पैशांचे नियोजन करण्यासाठी जर तुम्हाला सुट्टीच्या दिवशीही डोकेफोड करावी लागत असेल, तर त्या पैशाचा काय उपयोग?

आज आपण जी ‘३-लेयर सिस्टीम’ पाहिली, ती पुन्हा एकदा थोडक्यात सांगतो:

- वेल्थ लेयर: पगार जमा झाल्याच्या दुसऱ्या दिवशी SIP कट झालीच पाहिजे. (Pay Yourself First).

- सेफ्टी लेयर: इन्शुरन्स आणि इमर्जन्सी फंडचे हप्ते ऑटोमेट करा.

- एक्सपेन्स लेयर: लाईट बिल, फोन आणि क्रेडिट कार्डसाठी ‘AutoPay’ वापरा.

जेव्हा तुम्ही ही सिस्टीम लावाल, तेव्हा तुम्हाला सुरुवातीला थोडी भीती वाटेल—”अरे, पैसे कंट्रोलमध्ये राहतील ना?” पण माझा विश्वास ठेवा, मी १४ वर्षे हे करत आहे. यामुळे केवळ माझी संपत्ती (Wealth) वाढली नाही, तर मला प्रचंड ‘मानसिक शांतता’ (Peace of Mind) मिळाली आहे.

जेव्हा बिल भरण्याची तारीख लक्षात ठेवण्याचे टेन्शन नसते, तेव्हा तुम्ही तुमच्या कुटुंबाला, तुमच्या आवडीनिवडींना आणि तुमच्या करिअरला तो वेळ देऊ शकता.

आणि एक इंजिनिअर म्हणून सांगतो—सर्वात चांगली सिस्टीम तीच, जी तुमच्या अनुपस्थितीतही उत्तम काम करते.

तुमची पहिली स्टेप: हा लेख वाचून झाल्यावर, फक्त एक गोष्ट करा—तुमच्या मोबाईलचे किंवा इंटरनेटचे बिल आजच ‘AutoPay’ वर टाका. सुरुवात छोटी करा, पण करा!

“पैसे मशीनला मॅनेज करू द्या, तुम्ही आयुष्य जगा!”

Read: AI Trading Checklist India: Upgrade Your Strategy in Minutes!

Disclaimer: हा लेख केवळ शैक्षणिक उद्देशाने आणि माझ्या वैयक्तिक अनुभवांवर आधारित माहिती देण्यासाठी लिहिला आहे. मी ‘सेबी’ (SEBI) नोंदणीकृत गुंतवणूक सल्लागार नाही, त्यामुळे या लेखाला गुंतवणुकीचा सल्ला समजू नये. म्युच्युअल फंड आणि शेअर मार्केटमधील गुंतवणूक ही बाजारपेठेतील जोखमींच्या (Market Risks) अधीन असते, त्यामुळे परताव्याची कोणतीही हमी नसते. कोणताही आर्थिक निर्णय घेण्यापूर्वी किंवा गुंतवणूक करण्यापूर्वी कृपया आपल्या प्रमाणित आर्थिक सल्लागाराचा सल्ला घ्या आणि संबंधित कागदपत्रे काळजीपूर्वक वाचा.